De nombreuses entreprises affirment qu'elles sont socialement et écologiquement responsables et attirent des investisseurs qui valorisent une entreprise solide en matière d'environnement, politiques sociales et de gouvernance. Mais est-ce vrai ? Crédit :Takaharu Sawa/Unsplash

Les investisseurs poussent les entreprises à développer des plans environnementaux, tenir compte des impacts sociaux de leurs opérations et améliorer l'intégrité de la façon dont ils sont gouvernés pour s'assurer que les femmes, les travailleurs et toutes les parties prenantes sont équitablement représentés.

En d'autres termes, environnemental, les politiques sociales et de gouvernance – ESG en abrégé – sont désormais des considérations commerciales importantes.

Les partisans de l'ESG soutiennent que lorsque les entreprises accordent de l'importance à la réduction de leur empreinte carbone, mettre l'accent sur la gestion du lieu de travail ou améliorer la diversité du conseil d'administration, ils font de bonnes affaires qui généreront de meilleurs rendements financiers à long terme pour leurs investisseurs.

Les investisseurs ESG fondent leurs objectifs sur l'obtention de rendements financiers compétitifs ainsi que sur un ou plusieurs des éléments suivants :

Quel est le succès des investisseurs ESG ?

Si les projets ESG impactent la performance de l'entreprise, alors il va de soi qu'ils devraient contribuer à générer des rendements financiers. De nombreuses études universitaires et industrielles se sont penchées sur ce point, cependant, et il n'y a aucune preuve concluante que l'investissement ESG entraîne des rendements supérieurs pour les investisseurs.

Il y a, cependant, preuve que les portefeuilles d'actions ESG utilisant des filtres négatifs (par exemple, en éliminant les entreprises douteuses telles que les producteurs de tabac ou les fabricants d'armes) produisent des rendements inférieurs.

La théorie financière montre qu'un portefeuille bien diversifié réduit le risque sans affecter les rendements. Élimination des stocks, en particulier des industries entières, d'un portefeuille conduit à un portefeuille moins diversifié et donc à des risques plus élevés avec le même rendement, ou des rendements inférieurs avec le même risque. Il existe également des preuves que des entreprises moralement douteuses, cédés par les investisseurs ESG, voir leurs cours boursiers chuter dans un premier temps, mais gagnent des rendements plus élevés pour leurs investisseurs non ESG à l'avenir.

Des études suggèrent également que les cours des actions ne reflètent pas pleinement la valeur des actifs incorporels, qui incluent des initiatives de durabilité. Dans ce cas, Les investisseurs ESG qui identifient ces actifs incorporels et achètent ces actions sous-évaluées devraient logiquement obtenir des rendements supérieurs une fois que le marché reconnaît la vraie valeur de l'action et évalue efficacement ces actifs dans le cours de l'action de l'entreprise. La recherche indique que cela se produit dans une certaine mesure.

Comment déterminer les mesures ESG

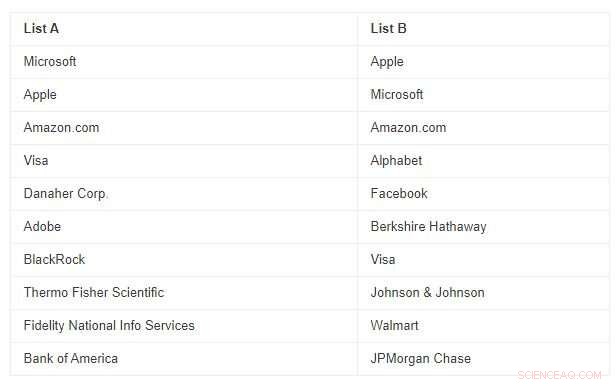

La communauté des investisseurs s'inquiète du fait qu'il n'existe pas de définition standard de ce qui constitue les mesures ESG. Prenons le cas ci-dessous. Il y a deux listes, avec les données de Capital IQ. L'un est les 10 plus gros investissements dans un grand, fonds commun de placement américain ESG établi, tandis que l'autre est les 10 plus grandes sociétés de l'indice S&P 500. Quelle liste, A ou B, représente le fonds ESG ?

Liste AList BMicrosoftAppleAppleMicrosoftAmazon.comAmazon.comVisaAlphabetDanaher Corp.FacebookAdobeBerkshire HathawayBlackRockVisaThermo Fisher ScientificJohnson &JohnsonFidelity National Info ServicesWalmartBank of AmericaJPMorgan Chase

Vous pouvez vous pardonner si vous avez eu du mal à choisir la bonne liste. C'est la liste A.

Quatre des 10 principaux titres du fonds commun de placement ESG sont les mêmes que les 10 principaux titres de l'indice S&P 500. Dans un autre exemple, un fonds ESG canadien bien établi comprend Suncor Energy, le plus grand producteur de sables bitumineux, comme l'un de ses principaux investissements.

Des sociétés de services financiers bien connues telles que MSCI, S&P Global et FTSE Russell notent les entreprises pour leur gestion des questions ESG. C'est une grosse affaire. Les gestionnaires de portefeuille utilisent ensuite ces notations pour identifier les entreprises à considérer pour leurs portefeuilles ESG.

En 2018, MSCI classé constructeur de voitures électriques Tesla n°1 en ESG pour les constructeurs automobiles, tandis que FTSE Russell a classé Tesla au dernier rang de ses notes ESG automobiles. Ceci est un exemple de la subjectivité de ces évaluations. Le problème évident est que cela laisse les investisseurs dans l'ignorance quant à savoir si Tesla est en fait une entreprise ESG positive.

Récemment, la Securities Exchange Commission des États-Unis a annoncé qu'elle avait lancé une enquête et "... veut savoir si les gestionnaires de fonds se livrent à de fausses publicités en disant que les fonds sont consacrés à faire le bien alors que la réalité est beaucoup plus trouble, " selon Bloomberg.

Conséquences inattendues

Dans la mesure où les entreprises mènent à bien leurs plans ESG, des résultats environnementaux ou sociaux positifs peuvent se produire. Il peut, cependant, être des conséquences imprévues.

Vincent Deluard, un administrateur chez INTL FCStone Inc., un cabinet de conseil financier, ont constaté que les entreprises qui sont susceptibles de bien faire sur les scores ESG produisent généralement plus de revenus et des marges bénéficiaires plus élevées avec peu d'employés, se trouvent souvent dans des secteurs à capital humain élevé comme les soins de santé ou les technologies de l'information.

Les actionnaires peuvent s'enrichir avec ces sociétés, mais ils font peu pour améliorer le sort du salarié horaire moyen. Il écrit :« L'investissement ESG a été conçu à l'origine comme une réponse aux défauts du capitalisme, comme un moyen de transformer le motif du profit en une force pour le bien. Cependant, Les filtres ESG récompensent (involontairement) les plus grandes maladies des sociétés post-industrielles :le capitalisme du vainqueur, concentration monopolistique, et la disparition des emplois pour les gens normaux."

La capitalisation boursière moyenne par employé des 10 actions ESG (dans la liste A ci-dessus) est de 6,4 millions de dollars US par employé, tandis que la moyenne de l'entreprise S&P 500 est de 3,6 millions de dollars américains. Bien qu'il ne s'agisse que de preuves anecdotiques, il est conforme aux conclusions de Deluard.

Investir pour obtenir des rendements financiers compétitifs est-il basé sur des principes ESG, comme la recherche de l'or des fous ? On peut dire que l'intention est noble, et les actions sont sincères, mais l'exécution n'est tout simplement pas assez développée pour offrir les types d'avantages que les investissements socialement responsables prétendent offrir.

Cet article est republié à partir de The Conversation sous une licence Creative Commons. Lire l'article original.