Tenez-vous bien en arrière. Crédit :RHJPhtotoandilustration

Cela fait un an que Horizon Nuclear Power, une société détenue par Hitachi, a confirmé qu'elle se retirait de la construction de la centrale nucléaire Wylfa de 20 milliards de livres sterling à Anglesey, dans le nord du Pays de Galles. Le conglomérat industriel japonais a cité l'échec à conclure un accord de financement avec le gouvernement britannique en raison de l'escalade des coûts, et le gouvernement est toujours en négociation avec d'autres acteurs pour essayer de faire avancer le projet.

Le cours de l'action Hitachi a augmenté de 10 % lorsqu'il a annoncé son retrait, reflétant le sentiment négatif des investisseurs à l'égard de la construction de grandes centrales nucléaires complexes et hautement réglementées. Les gouvernements étant réticents à subventionner l'énergie nucléaire en raison des coûts élevés, en particulier depuis la catastrophe de Fukushima en 2011, le marché a sous-évalué le potentiel de cette technologie pour faire face à l'urgence climatique en fournissant une électricité abondante et fiable à faible émission de carbone.

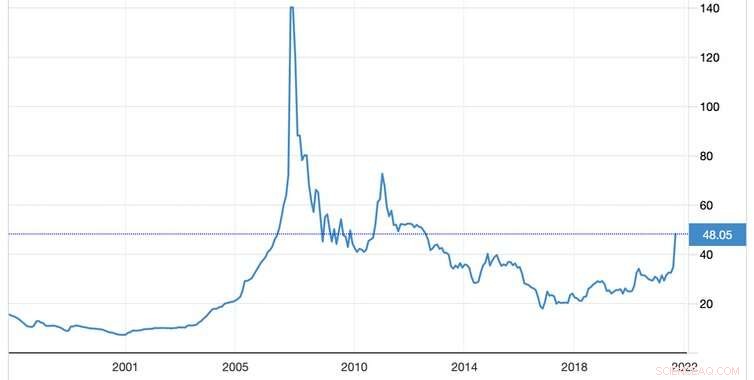

Les prix de l'uranium ont longtemps reflété cette réalité. Le combustible principal des centrales nucléaires a chuté pendant une grande partie des années 2010, sans aucun signe de revirement majeur. Pourtant, depuis la mi-août, les prix ont bondi d'environ 60 % alors que les investisseurs et les spéculateurs se bousculent pour s'emparer de la matière première. Le prix est d'environ 48 USD la livre (453 g), alors qu'il était aussi bon marché que 28,99 USD le 16 août. Que cache donc ce rallye et qu'est-ce que cela signifie pour l'énergie nucléaire ?

Prix de l'uranium

Le marché de l'uranium

La demande d'uranium est limitée à la production d'énergie nucléaire et aux équipements médicaux. La demande mondiale annuelle est de 150 millions de livres, les centrales nucléaires cherchant à obtenir des contrats environ deux ans avant leur utilisation.

Bien que la demande d'uranium ne soit pas à l'abri des ralentissements économiques, elle est moins exposée que d'autres métaux et matières premières industriels. L'essentiel de la demande est réparti entre quelque 445 centrales nucléaires opérant dans 32 pays, l'offre étant concentrée dans une poignée de mines. Le Kazakhstan est de loin le plus gros producteur avec plus de 40 % de la production, suivi de l'Australie (13 %) et de la Namibie (11 %).

Étant donné que la majeure partie de l'uranium extrait est utilisée comme combustible par les centrales nucléaires, sa valeur intrinsèque est étroitement liée à la fois à la demande actuelle et au potentiel futur de cette industrie. Le marché comprend non seulement les consommateurs d'uranium, mais aussi les spéculateurs, qui achètent quand ils pensent que le prix est bon marché, en faisant potentiellement monter les prix. L'un de ces spéculateurs à long terme est Sprott Physical Uranium Trust, basé à Toronto, qui a acheté près de 6 millions de livres (ou 240 millions de dollars US) d'uranium au cours des dernières semaines.

Pourquoi l'optimisme des investisseurs peut augmenter

Alors qu'il est largement admis que l'énergie nucléaire devrait jouer un rôle essentiel dans la transition vers une énergie propre, ses coûts élevés l'ont rendue peu compétitive par rapport aux autres sources d'énergie. Mais grâce à la forte hausse des prix de l'énergie, la compétitivité du nucléaire s'améliore. Nous constatons également un plus grand engagement envers les nouvelles centrales nucléaires de la Chine et d'ailleurs. Meanwhile, innovative nuclear technologies such as small modular reactors (SMRs), which are being developed in countries including China, the US, UK and Poland, promise to reduce upfront capital costs.

Credit:Trading Economics

Combined with recent optimistic releases about nuclear power from the World Nuclear Association and the International Atomic Energy Agency (the IAEA upped its projections for future nuclear-power use for the first time since Fukushima) this is all making investors more bullish about future uranium demand.

The effect on the price has also been multiplied by issues on the supply side. Due to the previously low prices, uranium mines around the world have been mothballed for several years. For example, Cameco, the world's largest listed uranium company, suspended production at its McArthur River mine in Canada in 2018.

Global supply was further hit by COVID-19, with production falling by 9.2% in 2020 as mining was disrupted. At the same time, since uranium has no direct substitute, and is involved with national security, several countries including China, India and the US have amassed large stockpiles—further limiting available supply.

Hang on tight

When you compare the cost of producing electricity over the lifetime of a power station, the cost of uranium has a much smaller impact on a nuclear plant than the equivalent effect of, say, gas or biomass:it's 5% compared to around 80% in the others. As such, a big rise in the price of uranium will not massively affect the economics of nuclear power.

Yet there is certainly a risk of turbulence in this market over the months ahead. In 2021, markets for the likes of Gamestop and NFTs have become iconic examples of speculative interest and irrational exuberance—optimism driven by mania rather than a sober evaluation of the economic fundamentals.

The uranium price surge also appears to be catching the attention of transient investors. There are indications that shares in companies and funds (like Sprott) exposed to uranium are becoming meme stocks for the r/WallStreetBets community on Reddit. Irrational exuberance may not have explained the initial surge in uranium prices, but it may mean more volatility to come.

We could therefore see a bubble in the uranium market, and don't be surprised if it is followed by an over-correction to the downside. Because of the growing view that the world will need significantly more uranium for more nuclear power, this will likely incentivise increased mining and the release of existing reserves to the market. In the same way as supply issues have exacerbated the effect of heightened demand on the price, the same thing could happen in the opposite direction when more supply becomes available.

You can think of all this as symptomatic of the current stage in the uranium production cycle:a glut of reserves has suppressed prices too low to justify extensive mining, and this is being followed by a price surge which will incentivise more mining. The current rally may therefore act as a vital step to ensuring the next phase of the nuclear power industry is adequately fuelled.

Amateur traders should be careful not to get caught on the wrong side of this shift. But for a metal with a half life of 700 million years, serious investors can perhaps afford to wait it out.